全球最火的科技公司,最近日子過得有點糾結。

股價從1月的高位,至今下跌已經超過20%,7大科技股中,除了特斯拉,英偉達公司 (NASDAQ:NVDA)跌幅是第二大。

近期更是利空環繞,每一個都直指盈利壓力。

天下無不散之筵席,股票也一樣,歷史上無數紅極一時的公司,在輝煌過後,都會迎來大回撤時刻。

英偉達是否真的來到這個時刻?

01利空是否致命?

先簡單匯總一下最近英偉達的利空消息:

首先是大國之間的博弈,雙方都對H20下手。

表現為,那邊已經將多家中國科技公司列入「實體清單」,包括浪潮資訊。

這邊,發改委為新數據中心引入能效規定,這些規定將使H20失去資格,監管也勸阻科技巨頭訂購H20。

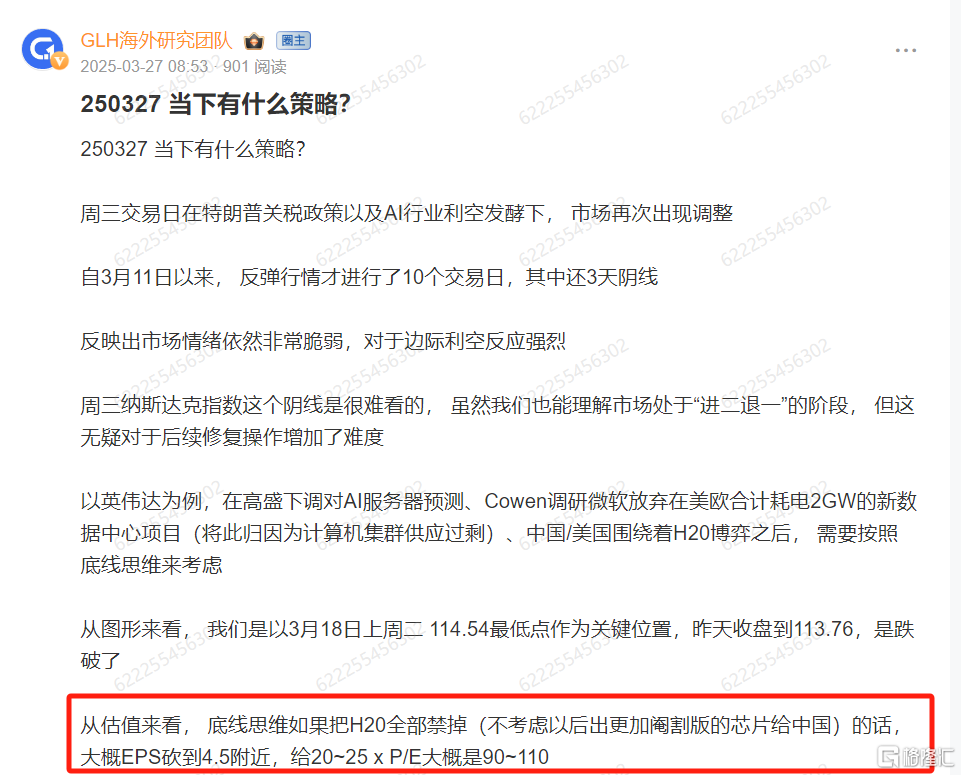

如果把H20這塊業務完全砍掉的話,NV大概損失170億美金,佔總營收的比例在13%(以2024年度計算)。

其次,最近傳得沸沸揚揚的Cowen調研報告指出,微軟放棄在美歐合計耗電2GW的新數據中心專案,Cowen將此歸因為計算機集群供應過剩。

高盛幾乎在同一時間,發報告大幅調低全球AI伺服器出貨量。 機架級AI伺服器(Rack-level AI Server)的銷量預測,2025年及2026年預計出貨量,分別從3.1萬台和6.6萬台,下調至1.9萬台和5.7萬台(以144-GPU等效計算)。

阿裡巴巴主席蔡崇信在香港舉行的滙豐全球投資峰會上表示,開始看到人工智慧數據中心建設出現泡沫苗頭,美國的許多數據中心投資公告都是“重複”或相互重疊的。

最後一個,是“AI算力風向標”CoreWeave IPO前夕,將估值大幅下調28%,從270億美元削減至230億美元,遠低於之前提出的300億美元。

該公司現在計劃通過以每股40美元的價格發行3750萬股股票來籌集約15億美元,這比最初的目標有所下降,最初的目標是籌集高達27億美元,每股價格為47美元至55美元,原本有望成為2025年最大的科技首次公開募股,現在看已經不太可能了。

以上這些,對於英偉達的盈利預測、估值,都造成不小打擊,甚至可以聞到一絲雙殺的味道,情況還是挺嚴重的。

之前買方有預期,25年的EPS區間在4.5-5.5美元,結合最近的利空打擊,EPS已經調至區間的下限,即4.5美元,剩下的就是PE倍數的問題了。

PE很受巨集觀基本面和流動性的影響,在經濟好、流動性寬裕時,市場風險偏好上升,給出的PE就會相對高,反之則相對低。

如過去兩年,市場氣氛好,市場願意給英偉達的遠期PE 30倍,但現在,巨集觀環境變差,需要調降到20-25倍。

如果EPS取4.5美元,PE 20-25倍,那英偉達的合理股價就只有90-112美元。

低於這個區間,可以認為存在超跌,具備一定的抄底價值,但如果高於這個區間,就是市場給予的溢價,要小心高估風險了。

英偉達最新股價為111.43美元,根據上面的論述,儘管英偉達高位回撤了不少,但其實並沒有超跌,反而處在合理區間的上限。

所以,暫時還看不到太大的抄底機會,保守地說,反而需提防股價繼續下滑的風險。

02真的大勢已去?

自deepseek引發的算力需求過剩的問題,英偉達的股價就一直難有突破,反而一步步下探。

如果拉長時間看,英偉達自去年7月份以來,一直處在寬幅震蕩中,完全沒有23年上半年、24年上半年的橫掃美股的氣勢。

是否意味着“基建结束,后面切换到应用”这头灰犀牛真的来了呢?

我想,站在这个时点,确实没有人敢否认。毕竟,过去无数次的产业革命都验证了这个定律,英伟达又凭什么打破这个定律呢?

现在资本也有将关注重点从上游,包括算力、能源,切换到应用的迹象。

另外,从英伟达业务来看,确实如此。

过去两年英伟达投资逻辑之所以坚不可摧,是建立在行业垄断基础之上,需求无限大,供应跟不上,价格涨、利润涨、股价涨。

但现在,至少供应是上来了不少,价格自然是没有一卡难求时坚挺了。而且,随着更高算力的芯片投入市场,需求方也有可能降低芯片的采购量,比如原来需要100块H100,现在可能只需要10块B200。

这些都会对英伟达的盈利产生某种微妙的化学作用。

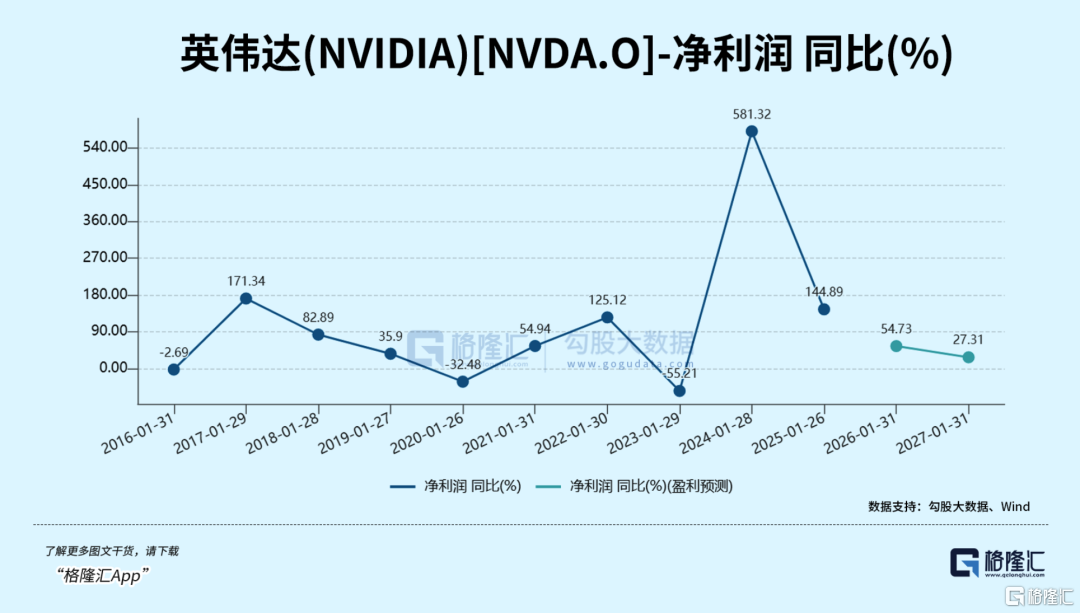

如果单看英伟达的利润增速,你会发觉仍然很高,4.5美元的EPS预测,等于1100亿左右,超越微软比肩苹果,同比增长超过50%,但和23、24年相比,确实跌了不少,2026年的盈利增速预测会进一步下跌到30%以下。

高估值的前提是高成长,而随着增速下滑,英伟达的高估值毫无疑问会出现回撤,加上目前宏观环境阴云密布,更加速了这种回撤。

这大概就是最近数月,英伟达始终无法进一步突破的原因。

不过,我并不认为英伟达大势已去。

原因很简单,随着AI应用时代的开启,推理算力的需求也会爆发,可以弥补训练算力需求的退坡。

虽然弥补的程度到底多高,还没有一个精确的计算,但既然存在这种可能性,就不能简单地认为英伟达大势已去。

相反,如果英伟达股价继续下跌,反而需要留意是否跌破合理估值。

03少定性,多定量

不知道大家注意到没有,最近小米集团,股价已经高位回撤了15%,这只不过是短短两周时间。而同一时间段,特斯拉股价已经上涨了23%。

如果只是关注定性结论,你或许永远无法抓住这种交易机会。

因为你听到的,几乎所有关于小米的定性结论,都是好得不得了,各种吊打对手、新车爆卖、新首富等等,仿佛全世界都在跪拜雷布斯;相反,几乎所有关于特斯拉的定性结论,都是崩溃、灾难,更有人担心马斯克性命不保。

虽然一时半会的价格波动,不足以定性这间公司的好坏,更不足以定性投资者的优劣,但多数的投资者,尤其是散户,都不是长线投资者,而是频繁交易者。

既然如此,如果做好切换,短短两周躲过15%的损失,不管是盈利损失还是本金损失,而增加23%的盈利,相信对于任何一个投资者,都是相当成功的。

至于为何错过?

其中一个重要原因,是对于估值缺乏清晰的量化数字,容易跟随市场情绪走。

关于特斯拉的估值,在前两天的文章《精准抄底,三日暴涨23%》有所论述,这里主要讲一下小米。

小米的2024年的净利润为236亿,80%是消费电子业务,给予20倍估值,市值为4720亿;

小米的AI业务(非汽车AI),其实并不算很清晰,但基于热门题材,暂且给予1000亿,是合理的;

剩下的主要是汽车业务,因为没有太多产生利润,故采用对比的方式。以两周前的最高市值来算,汽车业务市值=1.4万亿-1000-4720=8280亿。

这个数字,等于当时蔚小理三家的总市值还多3000亿,同期比亚迪的市值高位为1.2万,以占80%的汽车业务粗略折算,市值在9600亿左右,小米汽车已经约等于0.86个比亚迪汽车。

但销量上,去年蔚小理的总销量为81万辆左右,比亚迪的销量427万辆,分别是小米汽车销量的7倍、40倍。

即便今年,小米的销量预测只有35万辆。

你可以说这种对比并不十分精确,也可以说小米汽车有很多故事,比如自动驾驶,还有AI机器人,还可以说小米还在高增长阶段,这些都不假,但同样的故事,放在蔚小理、比亚迪身上,似乎也成立。

关键是股价已经涨了这么多,故事其实早已price in。

如果没有新的故事支撑,你又如何说服投资者继续把口袋里的钱投进去?

04结语

在投资的世界,很多人都喜欢做定性的分析,给出定性的结论。因为定性好坏,比做个模型,证明到底值20倍还是30倍,要容易得多。

但这也是懒惰的表现!

但如果仅仅如此,是不足以令你对所投资的股票的价值,有一个清晰认知的,更不足以让你在关键节点做出正确的决策。

如果因此遭受损失,那就一定是对懒惰的惩罚。

股票市场是一个价格机制,投资者是盈利还是亏损,最终都体现在交易价差中。

所以,任何定性的结论,好也不好,都应该归结到定量层面,都应该有一些简单易懂的数字。

因为这些数字,远胜过千言万语。

做股票投资,最简单也是最有价值的一个认知,就是价格始终围绕价值涨跌。

即便利空環繞,只要價格跌到足夠深,充分反應利空,就可以是合理的(公司倒閉、退市的除外),如果股價繼續下跌,那就需要考慮是否值得抄底。

相反,即便是多好的東西,如果漲出嚴重泡沫,再買入就是一個愚蠢的決策。

那些能在最近幾周成功逃頂小米,成功抄底特斯拉的投資者,幾乎都有類似的認知,這也是我並不認為英偉達大勢已去的理由。

短期上,可以出於規避風險而減持、清倉英偉達,但也要記住,股價真跌破區間下限,且基本面沒有新的利空衝擊時,是可以考慮回來撈一下的。

同樣的,小米是一家優質的公司,股價如果下挫,投資者同樣需要考慮是否有階段性反彈的機會,而特斯拉繼續漲的話,也需要考慮是否已經短期觸頂。

總之,除非你是長線投資者,否則只有識別股價拐點,做好高拋低吸,才能更好地盈利。

本月最新AI精選股重磅發佈,AI有無看中NVIDIA?

下次應該買入邊只股票?

AI運算正在改變股市。透過 Investing.com 的ProPicks AI功能,我們先進的人工智能將給出6個勝券在握的投資組合。僅在2024年,ProPicks AI就識別了2檔漲幅超過150%的標的,另外還有4檔漲幅超過30%,及3檔股票漲幅超過25%。下一個大牛股會是哪隻?

解鎖 ProPicks AI