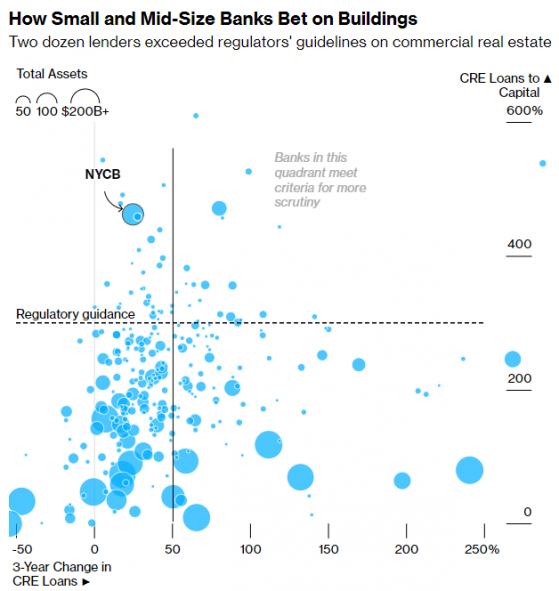

截至2023年底,美國約有24家銀行擁有商業房地產貸款組合,聯邦監管機構表示,這些貸款組合將受到更嚴格的審查,這一跡象表明,更多銀行可能面臨來自美國監管當局的壓力,要求其增加準備金。

去年,美國三家監管機構公開警告該行業,要仔細評估寫字樓、零售店面和其他商業地產的鉅額債務敞口。當時,有關部門表示,他們將更加密切地關注那些迅速積累了超過其總資本三倍以上的此類貸款的銀行。

這三家監管機構——美聯儲、聯邦存款保險公司和美國貨幣監理署(OCC)——表示,他們將重點關注那些商業房地產貸款組合超過其資本三倍的銀行。在這些投資組合中,審查員將把重點放在那些大幅增長的投資組合上:在過去三年中至少增長了50%。

紐約社區銀行(NYCB.US)是接近符合監管機構標準的最大美國銀行,但許多較小的銀行走得更遠。近幾周,由於準備應對潛在的貸款損失,紐約社區銀行股價暴跌。機構對350多家銀行控股公司的聯邦數據進行了分析,結果顯示,這是因爲它們以更快的速度積累了超大規模的集中商業貸款。

數據顯示,截至9月30日,貸款超過這兩個門檻的公司包括Valley National Bancorp、WaFd Inc.和Axos Financial Inc.。這些美國地區性銀行和其他許多銀行的股價自1月底以來一直在下跌,原因是投資者對商業地產風險敞口越來越謹慎,部分原因是監管機構可能會敦促一些銀行增加準備金或限制股息。監管當局是否會採取額外的此類行動,將取決於對貸款的更密切審查。

2017年擔任OCC審計長的Keith Noreika稱:“我們正處於警告階段。儀表盤上有一盞燈熄滅了,現在人們打開引擎蓋看看:這真的錯了嗎,還是我們只需要密切關注一下?”

可以肯定的是,監管機構不會將審查限制在那些達到這些門檻的銀行身上,那些達到這些門檻的公司也不一定會引發進一步的擔憂。貸款的表現差別很大。Valley National Bancorp首席執行官Ira Robbins週四表示:“重要的是與監管機構進行良好的對話,讓他們瞭解正在發生的事情。因此,我們覺得我們之間的對話真的很好,沒有太多的擔憂。聽着,監管機構必須做好自己的工作,瞭解市場正在發生什麼。如果對某一特定領域的關注和審查加劇,他們肯定會介入,花更多的時間來關注這個問題。但我不認爲這與其他行業的擔憂相比有什麼不同。”

WaFd Inc.銀行表示,它有意擴大了對已佔用的多戶住宅(用行業術語來說是穩定的多戶住宅)的融資。WaFd Inc.首席執行官Brent Beardall在一份電子郵件聲明中表示:"根據我們的歷史經驗和FDIC的行業數據,穩定的多戶貸款是我們作爲銀行所能提供的風險最低的貸款。投資組合中的貸款股權比例很高(通常爲40%),現金流也很多元化。人們永遠不知道未來會發生什麼,但很難忽視多戶抵押貸款的力量。”

美聯儲主席鮑威爾本月在接受《60分鐘》(60 Minutes)採訪時表示:“一些規模較小的地區性銀行集中在這些受到挑戰的領域,我們正在與它們合作。感覺這是一個我們要花很多年才能解決的問題。”

量化標準問題

銀行合併可能會極大地影響銀行向美聯儲提交的文件中反映的增長率,但監管機構去年發佈的公開指導文件並沒有具體說明他們可能如何看待這一數字。例如,Umpqua Bank反向併購Columbia Banking System Inc.後,Columbia Banking System仍是其母公司,在此基礎上,其商業地產投資組合膨脹了500%以上,使其超出了上面的數據。如果Umpqua是母公司,增長率將接近70%。

使用合併前和合並後銀行數據的預估數據通常會將其增長率降低到50%以下。不過,監管機構說,他們關注迅速擴張的商業地產投資組合的一個原因是,他們希望對擁有多年處理大量貸款經驗的管理團隊給予肯定。緩慢整合投資組合也讓高管有更多時間發現和避免集中風險。

紐約社區銀行是美國唯一一家總資產超過1000億美元、商業房地產貸款總額超過資本300%(截至9月底)的銀行。其投資組合的增長速度低於監管機構設定的門檻,甚至包括該行在2022年底完成的對Flagstar bank的收購。

調查發現,擁有100億至1000億美元資產的22家銀行持有的商業地產貸款是其資本金的三倍。這些公司中有一半的增長率超過了監管機構設定的門檻。在資產不足100億美元的銀行中,這一數字甚至更高:47家擁有超大規模的投資組合,其中13家迅速膨脹。該分析不包括爲其所有者佔用的非住宅建築提供的貸款。

各銀行開始披露2023年底的數據。City National Bank of Florida的母公司BCI Financial Group Inc.稱,截至去年12月31日,該銀行的商業地產集中度爲299%,在“監管指導範圍內”。該公司在一份聲明中表示:“CNB的貸款組合非常多樣化,定位良好,貸款與價值比率較低,主要集中在佛羅里達州,這得到了表現優於美國其他地區的強勁經濟的支持。”

在紐約社區銀行1月底大幅削減股息並增加問題貸款準備金,令股東感到意外之後,銀行在商業地產方面的敞口成爲投資者關注的焦點。據報道,這些舉措是在OCC不斷加大的幕後監管壓力下做出的。

隨着利率上升壓低商業地產價值,投資者正在關注貸款機構的影響。在疫情帶來遠程工作之後,大部分痛苦集中在辦公大樓裏。但幾年前以峯值價格融資的公寓也出現了價格下跌,有時還會因地方政府控制租金的努力而進一步受損。即使是最大的房地產所有者——從黑石集團到資管公司Brookfield——也在拖欠部分債務。其他房東則在減少損失,從大樓中抽身而出。

幾年來,銀行在降低商業地產貸款的價值方面有一定的餘地,因爲價值不明確,利率上升凍結了大片市場。這也使貸款機構在延長債務期限和與借款人達成協議方面具有更大的靈活性。但隨着商業地產價格的下跌變得更加明顯,這就變得更加棘手了。

現在,隨着美聯儲暗示將緩慢降低利率,越來越多的房地產交易開始揭示出建築物的價值,就像一波即將到期的未償貸款一樣。商業地產數據提供商Trepp的數據顯示,到2025年底,銀行將面臨約5600億美元的商業地產貸款到期。

尋求減少商業房地產敞口的銀行面臨着艱難的貸款銷售市場。Capital One Financial Corp.等公司已經找到了買家。但對於寫字樓和其他高風險房地產來說,找到投資者貸款並不容易。Noreika表示,很難預測形勢將如何發展,因爲貸款是特殊的,不能“籠統地描繪”。“這是一種直到問題出現纔會成爲問題的事情。”

此外,美國的銀行危機似乎正在全球蔓延,歐洲和日本也相繼出現銀行對商業地產的問題發出警報。日本青空銀行(Aozora Bank)在警告其在美國商業地產的投資出現虧損後,股價暴跌逾20%。其次,德意志銀行(DB.US)也宣佈,第四季度美國房地產損失撥備比去年同期增加了四倍多,達到1.23億歐元(合1.33億美元)。此外,因奧地利房地產公司Signa Group的貸款無法按期收回,瑞士寶盛銀行也爲此額外計提了約7億美元的貸款損失撥備,該行同時表示將關閉貸款發放部門。據悉,Signa除了在德國、奧地利和瑞士擁有地標性商業房產外,還擁有曼哈頓Chrysler大廈的股份。